КБК при УСН: «доходы», «доходы минус расходы» для индивидуальных предпринимателей. Кбк для уплаты усн Единый минимальный налог при усн кбк

Неверное указание кода доходов способно привести к серьезным неприятностям. Однако в то же время ошибки случаются достаточно редко. Дело в том, что даже если в платежке приведен код за прошлый год, средства все равно поступят по назначению. Следовательно, нет оснований для начисления санкций. Тем более сложно ошибиться тем, кто использует КБК по УСН «доходы», ведь с 2014 года коды для этой системы не менялись.

КБК по УСНО за 2014-2017 годы для разных объектов налогообложения (в том числе КБК по УСН 15% за 2014-2017 годы) можно уточнить в справочниках. Нас же сейчас интересуют только КБК по УСН 6% за 2018-2019 годы. Они приведены в таблице.

Коды по УСН «доходы» 6% за 2018-2019 годы

|

182 1 05 01011 01 1000 110 |

182 1 05 01011 01 2100 110 |

182 1 05 01011 01 3000 110 |

|

|

182 1 05 01011 01 1000 110 |

182 1 05 01011 01 2100 110 |

182 1 05 01011 01 3000 110 |

Как видим, КБК по УСН «доходы» 6% за 2019 год по каждому из видов платежей ничем не отличаются от КБК по УСН «доходы» за 2018 год по этим же видам платежей. Разница в кодах по основному налогу, пени и штрафам есть только в одной цифре — в 14 разряде, который характеризует подвид доходов бюджета.

КБК по минимальному налогу на упрощенной системе налогообложения

Минимальный налог платят только налогоплательщики, применяющие УСН «доходы минус расходы», в тех случаях, когда расчетная сумма по налогу (доходы за вычетом расходов) меньше установленного законодательством минимума — 1% от доходов.

Таким образом, в конце года бухгалтер рассчитывает 2 суммы, затем сравнивает их между собой и выбирает для целей исчисления налога максимальную. В годах, предшествовавших 2017 году, КБК по УСН для минимального и обычного налога имели разные значения. А вот с 2017 года у минимального налога нет отдельного КБК. Он стал таким же, как и у обычного УСН-налога «доходы минус расходы»

При УСН с объектом «доходы» данный налог не рассчитывается.

О бланке, на котором формируется УСН-декларация, читайте в этом материале .

Упрощенка: отличия КБК при системах «доходы минус расходы» 15% и «доходы» 6%

В таблице приведены коды по основному налогу для тех, кто платит налог на УСН по разным объектам налогообложения: КБК по УСН 6% и КБК по УСН «доходы минус расходы» по ставке 15%.

Напомним, что указанные ставки (6 и 15%) являются общеустановленными, но регионы могут принимать решение о снижении их величины.

О существующих ставках УСН-налога читайте .

Налог при УСН «доходы»: КБК 2018-2019

Последние изменения в КБК по налогу на УСН «доходы» были внесены в конце 2014 года. С 2019 года изменения внесены в общий порядок определения КБК, но кодов для 6-% упрощенки (равно как и для 15%-ной) они не изменили.

Действующие коды для 2018-2019 годов приведены ниже в таблице.

|

Основной налог |

|||

|

182 1 05 01011 01 1000 110 |

182 1 05 01011 01 2100 110 |

182 1 05 01011 01 3000 110 |

|

|

182 1 05 01011 01 1000 110 |

182 1 05 01011 01 2100 110 |

182 1 05 01011 01 3000 110 |

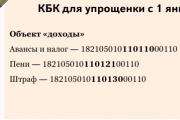

КБК для УСН «доходы» и «доходы минус расходы» в 2018-2019 годах

Различий в КБК, применяемых организациями и индивидуальными предпринимателями, нет, однако их значения для разных объектов налогообложения различны. Коды 2018-2019 годов приведены в таблице ниже.

Как видим, разница только в десятом разряде кода (9-11 разряды — это подстатья доходов).

Пени по УСНО

Неверно указанный код пусть и не всегда, но может привести к лишним хлопотам. Платежное поручение с неверным кодом либо подлежит возврату, либо попадает в категорию «Невыясненные». В этом случае налогоплательщику придется выложить дополнительные деньги за просрочку уплаты налога.

Без ориентира для принятия суммы налога (кода) налоговая не увидит перечисленную сумму, поэтому помимо пени за задержку выплат по налогу придется снова проводить оплату. Возможно, сумма по ошибочному КБК поступит на счет по другому налогу, однако такая ситуация все равно неблагоприятна: с возвратом переплаты налога тоже придется повозиться.

Выход из ситуации — письменное заявление о переводе суммы переплаты со счета одного налога на другой (зачет). Впрочем, пени по УСН из-за неверного КБК в этом случае все равно будут начислены (подп. 4 п. 4 ст. 45 НК РФ). Если же код КБК по УСН был указан ошибочно, но деньги поступили по назначению, то пени не будет (см. письмо Минфина России от 17.07.2013 № 03-02-07/2/27977).

КБК по УСН «доходы» (пени) в 2018-2019 годах — 18210 50101 10121 00110.

Итоги

КБК, применяемые при УСН, остаются неизменными с 2014 года. При этом они различаются в зависимости от объектов налогообложения и вида платежа (налог, пени, штраф). Неверное указание КБК в платежном документе может привести к незачислению платежа по его назначению.

УСН доходы (6%)

КБК для уплаты УСН доходы (6 процентов)

КБК для уплаты пени по УСН доходы (6 процентов)

УСН доходы минус расходы (15%)

КБК для уплаты УСН доходы минус расходы (15 процентов)

КБК для уплаты пени по УСН доходы минус расходы (15 процентов)

Минимальный налог (до 01.01.2016)

КБК для уплаты минимального налога при УСН (до 01.01.2016)

ФАЙЛЫ

Важные пояснения по КБК для уплаты налогов по УСН

«Упрощенка» - это самая привлекательная налоговая система в малом и среднем бизнесе. Ее популярность объясняется минимальным налоговым бременем, самой несложной среди всех систем процедурой отчетности и ведения учета. Это особенно удобно для индивидуальных предпринимателей. Два варианта этой системы отличаются налоговой ставкой, базой и способом расчета налогов:

- УСН - Доходы (или УСН -6%): государству отчисляется 6% от прибыли предпринимателя;

- УСН -- Доходы минус расходы (или УСН-15%): государству положено 15% от разницы, заявленной в названии налога.

Следовать той или иной из этих разновидностей? Предприниматель может менять решение ежегодно, уведомив до конца года о своем намерении налоговый орган.

Все ли могут выбрать УСН?

Для того, чтобы перейти на «упрощенку», предприятие должно отвечать некоторым несложным для малого бизнеса условиям:

- иметь в штате менее 100 сотрудников;

- не «замахиваться» на доход более 60 тыс. руб.;

- иметь остаточную стоимость дешевле 100 млн. руб.

Для юрлиц к этим требованиям добавляется запрет на филиалы и представительства и долю участия других организаций, превышающую четверть.

ВАЖНАЯ ИНФОРМАЦИЯ! Приятное налоговое новшество, касающееся УСН: ставка 6% на УСН - Доходы, и так самая низкая среди систем налогообложения, с 2016 года может быть снижена до 1% по региональной инициативе. А ставка УСН-15 может превратиться в 5%, если так распорядится региональное законодательство.

Платим единый налог

Налог, заменяющий сразу несколько отчислений, обычных для других налоговых систем (НДФЛ, НДС, налог на имущество), называется единым . Независимо от того, какой вид УСН выбран предпринимателем, производить его отчисление нужно авансовыми платежами в конце каждого квартала.

Сумму налога в конце года нужно будет рассчитать, приняв во внимание внесенные авансовые платежи.

Чтобы перечислить сумму налога в бюджет, надо правильно заполнить платежное поручение, ведь наличными налоги платить нельзя.

В поле 104 нужно обязательно указать правильный КБК для уплаты единого налога на УСН:

- для УСН-6% - 182 1 05 01011 01 1000 110;

- для УСН-15% - 182 1 05 01021 01 1000 110.

Если авансовые платежи не были внесены в срок, за каждый пропущенный день назначаются пени. Чтобы их уплатить, нужны следующие КБК:

- для УСН-6% - 182 1 05 01011 01 2100 110;

- для УСН-15% - 182 1 05 01021 01 2100 110.

Если в конце годового периода налог по его итогам был не уплачен, то в придачу к пеням будет наложен штраф в 20% от суммы недоимки. Заплатить его нужно по будет по таким КБК:

- для УСН-6% - 182 1 05 01011 01 3000 110;

- для УСН-15% - 182 1 05 01021 01 3000 110.

Выбирая упрощенную систему с объектом "доходы" фирмы и предприниматели платят налог со всей своей выручки. Расходы не вычитаются. Ставка по УСН "доходы" - 6%. Регионы в 2016 году получили право понижать ставку на местном уровне. Объект налогообложения организация выбирает самостоятельно с учётом особенностей своей работы и материальной выгоды.

В какую строку вписывать КБК по УСН 6%

При выборе доходов объектом налогообложения, фирмы и ИП платят 6% с прибыли ежеквартально и по итогам года. Код в платёжном поручении вписывается в стоку 104 "назначение платежа".

КБК в 2016 году на УСН "доходы" - 1821 05 01011 01 1000 110.

КБК доходы УСН - минимальный налог

Минимум платиться в двух случаях:

- предприятие несёт убытки;

- доходы фирмы настолько малы, что налог составляет минимальную величину.

КБК минимального налога не зависит от объекта налогообложения. Фирмы на УСН "доходы" и на УСН "доходы минус расходы" перечисляют минимальный налог с

Минимальная ставка на УСН равна 1% дохода.

КБК доходы при уплате штрафов и пеней

Пени и штрафы перечисляются с указанием отдельных КБК.

КБК для пеней на УСН 6% - 182 1 05 01011 01 2100 110.

Пени уплачиваются за каждый день налоговой просрочки. Квартальные платежи уплачивают до 25 числа месяца, следующего за окончанием квартала. А по итогам года - до 31 марта следующего года (организации) или до 30 апреля следующего года (ИП). В 2016 году 30 апреля выпадает на выходной день, поэтому срок переноситься на 4 мая. Если налогоплательщик не уложится в эти сроки, начисляются пени.

КБК для штрафов на УСН 6% - 182 1 05 01011 01 2200 110.

Штрафы начисляются за грубое нарушение сроков уплаты. Штраф в отличие от пени начисляется и уплачивается однократно, а не за каждый просроченный день.

Таблица КБК для УСН доходы 2016

КБК доходы при УСН для ИП

Указание Кода бюджетной классификации не связано с юридическим статусом организации. И фирмы, и индивидуальные предприниматели указывают в строке "назначение платежа"

КБК - 182 1 05 01050 01 1000 110.

Этот код предусмотрен для всех юридических лиц и ИП, применяющих УСН "доходы".

Часто задаваемые вопросы FAQ

Рассмотрим вопросы, которые волнуют бухгалтеров при уплате на УСН доходы и указании КБК.

По какому коду правильно оплачивать УСН 6% и что делать с платежами с неверным КБК?

КБК периодически изменяются. Перед оплатой рекомендуется свериться со справочной информацией.

КБК для УСН 6% в 2016 году - 182 1 05 01050 01 1000 110.

Он не изменился с прошлого года. Но если все же перечислили на неверный код, то это проблема легко разрешима. При обнаружении ошибки заказывают акт сверки в налоговой инспекции. По результатам сверки налоговый орган уточняет платёж - переводит на правильный код. Можно уточнить необходимый реквизит и без проведения сверки - написав заявление в налоговую службу в произвольной форме. Уточнение вносится в 10-тидневный срок. Если налоговая служба посчитает платёж просроченным из-за указания неверного кода и начислит пени, то это можно оспорить в суде. Исходя из практики, суды принимают в этом вопросе сторону налогоплательщика. По закону несоответствие кодов не является основанием для признания сроков оплаты нарушенными (п 2 п 3 ). Ведь если сумма денег поступила на соответствующий счёт казначейства, то она поступила в бюджетную систему РФ. Этого достаточно для того, чтобы уплаченную сумму нельзя было признать недоимкой. Что подтверждается, в частности, . За неверно указанный в платежном поручении КБК штраф организации или предпринимателю не грозит. Пени налоговая инспекция начислить может, но их также можно оспорить в суде.

Какой КБК указывать при подаче уточненной декларации и уплате УСН 6% за более ранние периоды?

Уточненная декларация не имеет специальной формы. Она подаётся по той же форме, что и обычная декларация, только с другим номером корректировки. Уточняющую информацию за уже прошедшие периоды подают на бланке, который действовал в тот налоговый период (п 5 ). Если в 2016 году обнаружится ошибка в данных 2013 года, то уточняющие сведения подаются на бланке 2013 года. Такое же правило и с указанием КБК. Если платёж вносится за какой-либо из прошедших годов, то в поле "назначение платежа" указывается старый КБК того года. При этом, если код изменился, не будет ошибкой внести средства по новому коду. Деньги всё равно перечисляются в нужную статью бюджета. Поэтому проще для исправления ошибок прошлых лет использовать код текущего периода. Для УСН 6 % это - 182 1 05 01050 01 1000 110. КБК для УСН 6% "доходы" неизменен с 2012 года.

Нужно ли корректировать уже внесенные авансы, если ИП на УСН переехал в регион с другой налоговой ставкой?

Если ИП меняет место регистрации на регион, где установлена другая ставка налога по УСН, пересчитывать уже внесённые с начала года авансы не нужно. По новой ставке рассчитываются авансовые платежи с того периода, в котором произошёл переезд и уплачивается годовой налог. Это разъяснение Минфина, которое дано в Письме от 09.03.2016 № 03-11-11/13037. Напомним, что с 2016 года региональные власти могут понижать ставку налога на УСН как для объекта "доходы минус расходы", так и для объекта "доходы". Ранее региональные ставки распространялись только на плательщиков УСН с объектом "доходы минус расходы".

Новые КБК одинаковы для всех регионов или разные?

Коды одинаковы для всех регионов. Изменения значений КБК происходит на федеральном уровне. Устанавливаются новые коды приказами Министерства финансов. Налог, взимаемый с налогоплательщиков, выбравших объектом налогообложения доходы, уплачивается на

КБК 182 1 05 01050 01 1000 110.

Указанный код действителен для платежей в 2012, 2013, 2014, 2015 и 2016 года.

Можно ли зачесть налоговую переплату в счет уплаты налога (авансового платежа), имеющего другой КБК?

При зачёте переплаты по налогу в виде авансов различия в коде значения не имеют. Важно, чтобы соблюдалась видовая принадлежность платежа: федеральные налоги засчитывались в федеральный бюджет; региональные - в региональный бюджет; местные - в местный. Если платежи относятся к одному виду, то налоговая служба не может отказать в зачёте средств из-за разных КБК. Такой отказ неправомерен. Если организация платит два налога, идущих в один бюджет (например, в федеральный), то переплату по одному из них можно зачесть в счёт другого при том, что коды у платежей разные. Такой же подход применяется при зачёте пеней и штрафов. Чтобы произвести зачёт налоговой переплаты в счёт авансовый платежей, подаётся заявление в ИФНС.

Какие КБК при УСН применять в 2017 году? Какие КБК с объектом «доходы» и «доходы минус расходы»? Как изменятся КБК по «упрощенке» в 2017 году? Расскажем об этом в нашей статьей.

Срок перечисления единого налога на КБК в 2017 году

Плательщики УСН ежеквартально должны рассчитывать и уплачивать авансовые платежи по «упрощенному» налогу не позднее 25-го числа следующего за кварталом месяца, а также налог по итогам года не позднее 31 марта (для организаций) и 30 апреля (для ИП). При уплате УСН в платежке нужно указать код бюджетной классификации (КБК), на который перечисляется налога по УСН.

КБК УСН «доходы» в 2017 году

КБК для УСН на 2017 год предусмотрен Указаниями, утвержденными Приказом Минфина от 01.07.2013 № 65н. Для УСН с объектом «доходы» единый КБК на 2017 год – 182 1 05 01011 01 1000 110. При этом имейте в виду, что в 2017 году при перечислении «упрощенного» налога в платежном поручении нужно указывать КБК в зависимости от того, перечисляется ли сама сумма налога, пени и или штраф. КБК УСН «6 процентов» в 2017 году такие:

КБК УСН «доходы минус расходы» в 2017 году

Если в качестве объекта налогообложения выбраны «доходы минус расходы», то КБК УСН в 2017 году для организаций и ИП такие:

КБК УСН при «минимальном налоге» в 2017 году

С 2017 года у минимального налога по УСН больше не будет отдельного КБК. То есть, минимальный налог в 2017 году нужно будет перечислить по коду обычных авансовых платежей (приказ Минфина России от 20 июня 2016 г. № 90н). Поясним, как такое изменение КБК на УСН отразиться на реальной жизни.

Предположим, что организация с объектом «доходы минус расходы» потеряла право на УСН в сентябре 2016 года. По итогам 9 месяцев 2016 года она вышла на минимальный налог по УСН. Перечислить его требуется не позднее 25 октября. Внести деньги надо на КБК 182 1 05 01050 01 1000 110. Именно этот КБК действует для минимального налога по УСН в 2016 году.

Теперь представим, что организация доработала на упрощенке до конца года. Она вышла на минимальный налог и должна заплатить его не позднее 31 марта 2017 года. Перечислить деньги нужно уже на другой КБК - 182 1 05 01021 01 1000 110. Новый КБК с 2017 года действует и для обычного налога по объекту «доходы минус расходы», и для минимального «упрощенного налога».

Иными словами, в 2016 года организации с объектом «доходы минус расходы» применяли два разных КБК. Один для обычного налога при УСН, другой - для минимального. С 2017 года ситуация меняется – КБК по таким платежам будет единым. Далее приведем таблицу КБК по УСН на 2017 год.

КБК на 2016 год. КБК для перечисления налогов, пеней и штрафов. Новые КБК. Уточнение платежей. Ошибки в платежках. Невыясненные платежи. Заявление на уточнение платежа.

КБК УСН 6 процентов 2017

КБК УСН 6 процентов2018 не изменились. То есть с 2018 года надо применять прежние коды бюджетной классификации для УСН с объектом доходы. Смотрите актуальные коды для налога, пеней и штрафов таблице, а также образец платежного поручения. 23804

КБК УСН доходы минус расходы 2016

С 2016 года в Коды бюджетной классификации внесены изменения. В этой статье вы найдете КБК УСН доходы минус расходы 2016, а также КБК УСН доходы минус расходы 2016 минимальный налог. 134073

КБК на 2016 год

КБК на 2016 год надо указывать в платежных поручениях на уплату налогов, страховых взносов, акцизов и сборов. КБК также нужны для отчетности. Мы подготовили удобные таблицы с новыми кодами, в которых учтены все изменения КБК 2016 года. 122975

КБК УСН доходы 2016

КБК УСН доходы 2016 и КБК доходы минус расходы различаются, они зависят от объекта налогообложения. Напомним, какие коды КБК доходов на этот год установлены для упрощенцев с объектом доходы. 15598

Коды бюджетной классификации: справочник КБК на 2015 год

Коды бюджетной классификации на 2015 год утверждены приказом Минфина России от 01.07.2013 № 65н. Новые КБК на 2015 год нужны для отчетности и заполнения платежных поручений по налогам и взносам, перечисления пеней и штрафов. С 2015 года в коды КБК внесены изменения. Их утвердил Минфин России приказом от 16.12.14 № 150н. Чтобы вам было проще, все коды КБК на 2015 год мы собрали в одной таблице. 62258